कार्यशील पूंजी नकद और संपत्ति है जो कंपनी के दिन-प्रतिदिन के कार्यों को निधि देने के लिए आसानी से भुनाया जा सकता है। कार्यशील पूंजी की जानकारी के साथ, आप अपने व्यवसाय को अच्छी तरह से प्रबंधित कर सकते हैं और सही निवेश निर्णय ले सकते हैं। कार्यशील पूंजी की गणना करके, आप यह भी निर्धारित कर सकते हैं कि कोई कंपनी अपने अल्पकालिक दायित्वों का भुगतान करने में सक्षम है और कितने समय में। जिन कंपनियों के पास कार्यशील पूंजी की कमी है या नहीं है, उन्हें भविष्य में समस्या होगी। कार्यशील पूंजी की गणना यह आकलन करने के लिए बहुत उपयोगी है कि क्या व्यावसायिक गतिविधियाँ कंपनी के संसाधनों का उपयोग करने में पर्याप्त कुशल हैं। कार्यशील पूंजी की गणना का सूत्र है:

कार्यशील पूंजी = वर्तमान संपत्ति - वर्तमान देनदारियां।

कदम

2 का भाग 1: कार्यशील पूंजी की गणना

चरण 1. वर्तमान संपत्ति की मात्रा की गणना करें।

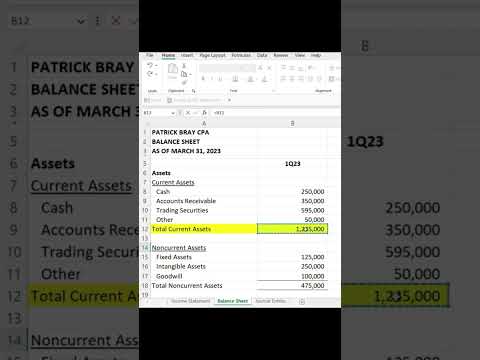

वर्तमान संपत्ति कंपनी की संपत्ति है जिसे एक वर्ष के भीतर नकदी में परिवर्तित किया जा सकता है। इन परिसंपत्तियों में नकद और अन्य अल्पकालिक खाते शामिल हैं। चालू परिसंपत्तियों में शामिल खातों में प्राप्य खाते, प्रीपेड खर्च और इन्वेंट्री शामिल हैं।

- यह जानकारी आमतौर पर कंपनी की बैलेंस शीट में "वर्तमान संपत्ति" विवरण के साथ प्रस्तुत की जाती है।

- यदि बैलेंस शीट में वर्तमान संपत्ति की राशि शामिल नहीं है, तो इसे लाइन दर लाइन पढ़ें। आंकड़े खोजने के लिए उन सभी खातों को जोड़ें जो मौजूदा परिसंपत्तियों की परिभाषा में फिट होते हैं। आप "व्यापार प्राप्य", "इन्वेंट्री", "नकद", और अन्य खाते जोड़ सकते हैं जो नकद श्रेणी में आते हैं।

चरण 2. वर्तमान ऋण की राशि की गणना करें।

वर्तमान देनदारियां ऐसी देनदारियां हैं जो एक वर्ष के भीतर परिपक्व हो जाएंगी। वर्तमान देनदारियों में शामिल खातों में व्यापार देय, अर्जित देय और देय नोट शामिल हैं।

बैलेंस शीट को वर्तमान ऋण की राशि प्रस्तुत करनी चाहिए। यदि कोई नहीं हैं, तो आप बैलेंस शीट में देय चालू खातों को जोड़ सकते हैं, उदाहरण के लिए "व्यापार देय", "कर देय", और "अल्पकालिक ऋण"।

चरण 3. कार्यशील पूंजी की मात्रा की गणना करें।

यह गणना सामान्य घटाव के साथ की जाती है। वर्तमान देनदारियों से वर्तमान परिसंपत्तियों को घटाएं।

- उदाहरण के लिए, एक कंपनी के पास $50,000 की वर्तमान संपत्ति और $24,000,000 की वर्तमान देनदारियां हैं। उपरोक्त सूत्र के अनुसार, इस कंपनी की कार्यशील पूंजी आरपी 26,000,000 है जिसका उपयोग वर्तमान ऋणों का भुगतान करने के लिए किया जा सकता है और अन्य जरूरतों के लिए भुगतान करने के लिए वर्तमान परिसंपत्तियों की तुलना में अभी भी अधिक धन है। अतिरिक्त धन का उपयोग परिचालन गतिविधियों को वित्तपोषित करने, दीर्घकालिक ऋण का भुगतान करने या शेयरधारकों को वितरित करने के लिए किया जा सकता है।

- यदि वर्तमान देनदारियां चालू परिसंपत्तियों से अधिक हैं, तो इसका मतलब है कि एक कार्यशील पूंजी घाटा है। एक कार्यशील पूंजी घाटा एक संकेत हो सकता है कि कंपनी दिवालिया है और लंबी अवधि के कर्ज को बढ़ाकर इसे दूर किया जा सकता है। यह स्थिति कंपनी में एक समस्या का संकेत देती है और निवेश करने का सही विकल्प नहीं है।

- उदाहरण के लिए, एक कंपनी के पास Rp. 100,000,000 की वर्तमान संपत्ति और Rp. 120,000,000 की वर्तमान देनदारियां हैं, जिसके परिणामस्वरूप Rp. 20,000,000 का कार्यशील पूंजी घाटा होता है। दूसरे शब्दों में, कंपनी अपने अल्पकालिक ऋण का भुगतान करने में सक्षम नहीं होगी और उसे अपनी अचल संपत्तियों को Rp. 20,000,000 में बेचना होगा या धन के अन्य स्रोतों की तलाश करनी होगी।

- ऋण का भुगतान करते समय परिचालन जारी रखने के लिए, कंपनी ऋण पुनर्गठन के लिए आवेदन कर सकती है यदि उसे दिवालिया होने का खतरा है।

2 का भाग 2: कार्यशील पूंजी को समझना और प्रबंधित करना

चरण 1. वर्तमान अनुपात की गणना करें।

कंपनी की स्थिति के बारे में अधिक जानने के लिए, विश्लेषक वित्तीय स्वास्थ्य के एक संकेतक का उपयोग करते हैं जिसे "वर्तमान अनुपात" कहा जाता है। वर्तमान अनुपात की गणना पहले वर्णित कार्यशील पूंजी गणना में समान आंकड़ों का उपयोग करके की जाती है, लेकिन परिणाम एक अनुपात है, रुपये में नहीं।

- एक अनुपात दो संख्याओं के बीच तुलना है। अनुपात की गणना साधारण विभाजन द्वारा की जाती है।

- वर्तमान अनुपात की गणना करने के लिए, वर्तमान परिसंपत्तियों को वर्तमान देनदारियों से विभाजित करें। वर्तमान अनुपात = वर्तमान संपत्ति: वर्तमान देनदारियां।

- उसी उदाहरण का उपयोग करते हुए, कंपनी का वर्तमान अनुपात 50,000,000: 24,000,000 = 2.08 है। 2.08 का अनुपात इंगित करता है कि कंपनी की वर्तमान संपत्ति इसकी वर्तमान देनदारियों से 2.08 गुना अधिक है।

चरण 2. जानें कि अनुपात का क्या अर्थ है।

वर्तमान अनुपात का उपयोग कंपनी की वर्तमान ऋण का भुगतान करने की क्षमता का मूल्यांकन करने के लिए किया जाता है। संक्षेप में, यह अनुपात बताता है कि कंपनी अपने बिलों का भुगतान करने की कितनी क्षमता रखती है। वर्तमान अनुपात का उपयोग आमतौर पर किसी कंपनी की वित्तीय स्थिति की अन्य कंपनियों या उद्योग के साथ तुलना करने के लिए किया जाता है।

- सबसे आदर्श चालू अनुपात 2.0 है। छोटे चालू अनुपात या 2.0 से नीचे वाली कंपनियों को उच्च दिवाला जोखिम का सामना करना पड़ सकता है। दूसरी ओर, 2.0 से अधिक का वर्तमान अनुपात इंगित करता है कि प्रबंधन बहुत सावधान है और व्यावसायिक अवसरों का लाभ उठाने में इष्टतम से कम है।

- इसी उदाहरण के साथ, 2.08 का वर्तमान अनुपात कंपनी की स्वस्थ वित्तीय स्थिति को दर्शाता है। दूसरे शब्दों में, वर्तमान संपत्ति दो साल के लिए वर्तमान देनदारियों को निधि दे सकती है, यह मानते हुए कि ऋण की राशि समान रहती है।

- वर्तमान अनुपात जिसे अच्छा माना जाता है, उद्योग द्वारा भिन्न होता है। कुछ पूंजी-गहन उद्योगों को अपनी गतिविधियों के वित्तपोषण के लिए अधिक उधार धन की आवश्यकता होती है। विनिर्माण कंपनियों में आमतौर पर उच्च वर्तमान अनुपात होता है।

चरण 3. कार्यशील पूंजी प्रबंधन करें।

एक व्यवसाय प्रबंधक को उन सभी पहलुओं को जानना चाहिए जो कार्यशील पूंजी को प्रभावित करते हैं ताकि वह इसे ठीक से प्रबंधित कर सकें, जैसे इन्वेंट्री, प्राप्य खाते और देय खाते। उसे कार्यशील पूंजी की कमी या अधिकता से उत्पन्न होने वाली लाभप्रदता और जोखिमों का आकलन करने में भी सक्षम होना चाहिए।

- उदाहरण के लिए, एक कंपनी जिसके पास कार्यशील पूंजी की कमी है, वह अल्पकालिक ऋण का भुगतान नहीं कर पाएगी, जबकि बहुत अधिक कार्यशील पूंजी भी एक समस्या हो सकती है। जिन कंपनियों के पास बहुत अधिक कार्यशील पूंजी है, वे दीर्घकालिक उत्पादकता में सुधार के लिए निवेश कर सकती हैं। उदाहरण के लिए, अधिशेष कार्यशील पूंजी को नई उत्पादन सुविधाओं में निवेश किया जा सकता है या नई दुकानें खोलकर विपणन नेटवर्क का विस्तार किया जा सकता है। यह निवेश भविष्य में आपकी आय में वृद्धि कर सकता है।

- यदि कार्यशील पूंजी अनुपात बहुत अधिक या बहुत कम है, तो इसे सुधारने के लिए निम्नलिखित सुझावों पर विचार करें।

टिप्स

- बिलों को अच्छी तरह से प्रबंधित करने का प्रयास करें ताकि सभी ग्राहक समय पर भुगतान कर सकें। यदि बकाया राशि में कोई समस्या है, तो जल्दी भुगतान करने वालों के लिए छूट की पेशकश करें।

- नियत तारीख पर अल्पकालिक ऋण का भुगतान करें।

- अल्पकालिक ऋण के साथ अचल संपत्ति (जैसे एक नया कारखाना या नया भवन) न खरीदें क्योंकि अचल संपत्तियों को नकदी में परिवर्तित करना बहुत मुश्किल होगा ताकि यह कार्यशील पूंजी को प्रभावित करे।

- इन्वेंट्री की आदर्श मात्रा बनाए रखें ताकि कोई कमी या अधिकता न हो। कई निर्माता "जस्ट इन टाइम" (JIT) पद्धति के आधार पर इन्वेंट्री का प्रबंधन करते हैं क्योंकि यह अधिक कुशल है। इस पद्धति के साथ, माल को ऑर्डर करने के लिए उत्पादित किया जाता है और सीधे वितरकों / ग्राहकों को वितरित किया जाता है ताकि भंडारण स्थान और क्षति के जोखिम को कम किया जा सके।